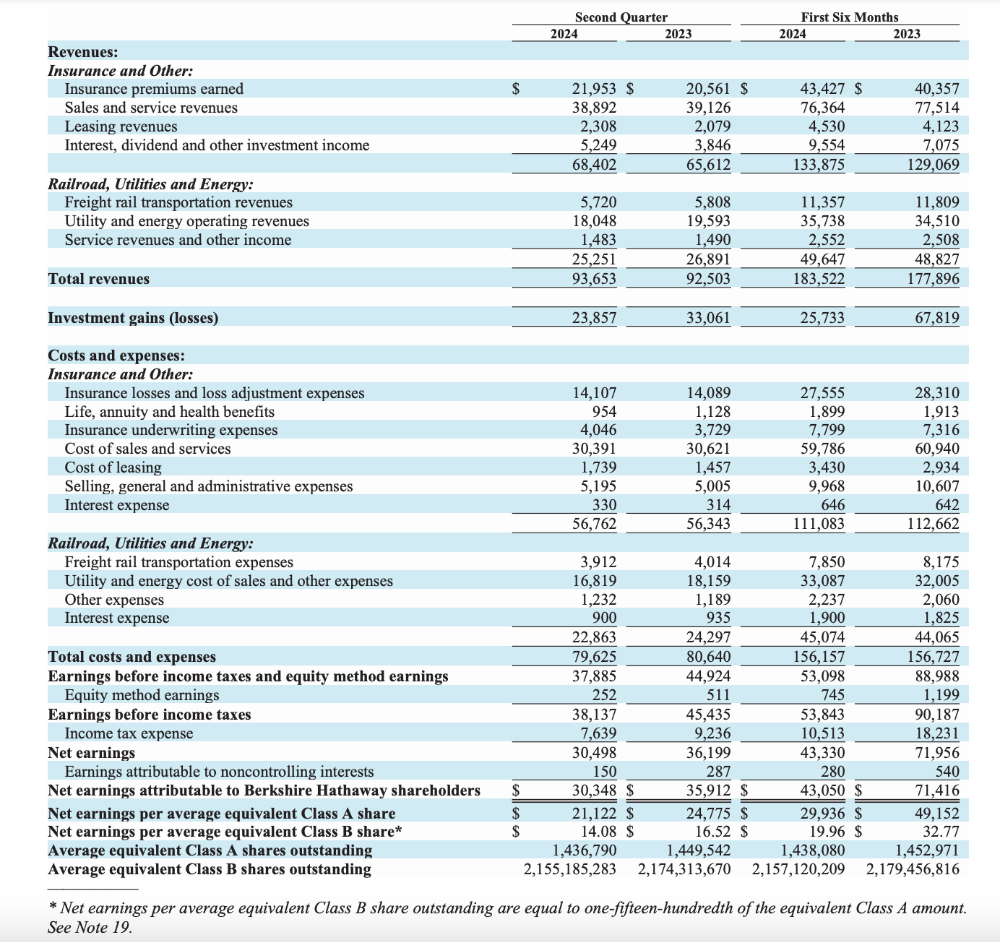

当地时间8月3日,“股神”巴菲特旗下伯克希尔·哈撒韦公布最新业绩,二季度营收为936.53亿美元,略高于上年同期的925.03亿美元,市场预期为910.9亿美元;二季度净利润为303.48亿美元,低于上年同期的359.12亿美元,但远高于市场预期的177.86亿美元。

来源:伯克希尔

二季度美股整体上涨,纳指涨8.26%,伯克希尔头号重仓股苹果大涨22.99%,标普500指数涨3.92%,道指跌1.73%。伯克希尔也收获颇丰,二季度投资收益高达238.57亿美元。

不过,在可圈可点的业绩背后,一系列信号也需要注意,巴菲特“腰斩”苹果持仓,伯克希尔2769亿美元现金储备创纪录,颇有山雨欲来风满楼之势,“股神”对未来充满了谨慎情绪。

“腰斩”苹果持仓

二季度伯克希尔大幅减持了头号重仓股苹果,从7.9亿股降至4亿股,减持幅度约为49%。不过,即使在抛售苹果股票之后,苹果仍是伯克希尔头号重仓股。

截至6月30日,伯克希尔股权投资总公允价值的72%集中在五大公司,分别是苹果(842亿美元)、美国银行(411亿美元)、美国运通(351亿美元)、可口可乐(255亿美元)和雪佛龙(186亿美元)。

在此之前,伯克希尔也曾减持苹果股份,2023年四季度出售了1000万股苹果股票,约占其所持苹果股票的1%。2024年一季度,伯克希尔减持了13%的苹果股份。巴菲特在5月的股东大会上暗示,这是出于税收原因,如果美国政府为了填补不断攀升的财政赤字而提高资本利得税,那么今年出售“一点苹果”股票将从长远来看有利于伯克希尔的股东。但如今抛售的规模表明,这可能不仅仅是为了节省税收。

目前尚不清楚巴菲特抛售苹果的确切原因,可能是公司原因、市场估值,也可能是投资组合管理方面的担忧,巴菲特通常不希望单个持股增长得太大,伯克希尔持有的苹果股份一度占据了其股票投资组合的一半。

事实上,今年苹果表现并不算太差。在第一季度苹果在人工智能创新方面落后而下跌后,苹果向投资者提供了有关其在人工智能领域未来发展的更多细节,股价在第二季度反弹,上涨23%,创下新高。今年迄今为止,苹果股价累计上涨了14.5%,总市值为3.35万亿美元,是美股最有价值的公司。

囤积天量现金储备为哪般?

在大规模减持苹果股份背后,二季度伯克希尔净出售了755亿美元的股票,现金储备达到了创纪录的2769亿美元,较一季度的1890亿美元大幅提升。与此同时,第二季度伯克希尔仅回购了3.45亿美元,远低于第一季度的26亿美元。

从2022年第四季度至2024年第二季度末的连续七个季度内,巴菲特一直是股票的净卖家。在这21个月中,巴菲特总共净卖出了价值逾1300亿美元的股票。

进入三季度,减持仍在继续。8月1日,伯克希尔公布的文件显示,伯克希尔已连续12天抛售美国银行股票。在截至8月1日的12个交易日里,伯克希尔持续减持美国银行,其持仓组合中的美国银行股票已经减少了8.8%,减持总额达38亿美元。目前伯克希尔持有美国银行9.42亿股股票,仍为美国银行的最大股东。

美国银行的估值过高可能是部分原因,在大举抛售之前的几个月里,美国银行股价一直在上涨。在过去15年的大部分时间里,美国银行的股价都低于其账面价值。而如今,其股价相对于账面价值已经拥有了25%至30%的溢价,这可能是一个有吸引力的获利回吐点。

Glenview Trust首席投资官Bill Stone认为,没有什么比银行对经济更敏感,现在投资者更担心美国经济会放缓甚至衰退,也许巴菲特感到了危险并开始采用逆向投资法了。

巴菲特的一系列减持动作可能表明,在他眼中,现在的美股估值可能有些太高了,国债等投资收益率也不错,风险更小。对于巨额现金储备,巴菲特曾表示,我们很想花掉这些钱,但除非我们认为某些企业正在做的事情风险很小,而且能为我们赚大钱,否则我们不会花掉这些钱。这并不是在抗拒投资,只是很多所谓的投资并不吸引人。

此外,在5月的股东大会上,巴菲特提到了继任者的问题,并表示希望在他卸任后能给接班人更多的灵活性。如果伯克希尔的现金被巴菲特晚年的投资所占用,可能会限制接班人的操作空间。