(原标题:深度丨金融科技公司扎堆IPO背后的热潮与隐忧)

“我们当然有登陆资本市场的打算,但也担心现在未必是好时候。”一位金融科技公司创始人向21世纪经济报道记者直言。

随着平台金融业务整改罚款的落地,自2021年上交所限制金融科技、模式创新企业在科创板发行上市后,沉寂2年的金融科技公司似乎再次迎来IPO热潮。

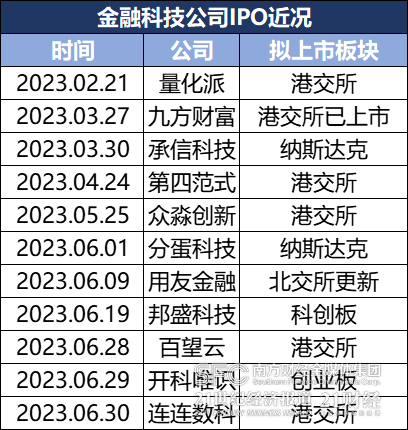

据21世纪经济报道记者不完全统计,2023年以来,已有11家为金融机构提供科技服务的公司递交了IPO招股书或更新上市进展,其中6家公司拟在港交所上市,2家公司拟在美股上市登陆纳斯达克,而邦盛科技成为2021年以后首家向科创板递交IPO招股书的金融科技公司。

注:表格中所示时间为上市进度更新时间

金融科技公司扎堆IPO,是否意味着金融科技板块的回暖?科技公司商业模式迎来哪些变化?当下资本市场的环境产生哪些变化?

“金融科技热”还是“AI热”?

对于金融科技公司的IPO热潮,市场观点分为两种。

一种观点认为,随着平台金融业务整改落定,监管政策日趋明朗,在金融机构数字化转型推进与数字经济扶持下,提供相关服务的科技企业迎来上市窗口期。另一观点认为,在今年AI热点推动下,科技公司乘人工智能的“东风”谋求上市,更易获得二级市场投资人青睐。

事实上,去年蚂蚁消金增资方案落地,就被视为平台金融业务整改进程的重要里程碑,“金融科技暖风将起。”华西证券相关研究团队在研报中指出,资本市场扩张红利的持续释放也驱动金融科技行业高景气延续。

在2020年11月蚂蚁集团科创板IPO暂缓之后,行业整治叠加疫情冲击,金融科技公司的上市基本处于暂停状态。厚雪研究首席研究员于百程告诉记者:“今年以来,这一局面正在扭转。行业整改暂告段落,经济显现温和复苏,金融数字化持续深入,金融科技公司的上市窗口期或已到来。”

但与2021年之前不同的是,美股上市的金融科技中概股多为助贷平台或互联网券商,A股上市的金融科技公司则是金融IT服务商,而今年扎堆递交IPO招股书的科技公司更偏向于AI企业,亦或是为金融机构提供数字化解决方案的服务商。

例如今年4月赴港IPO的第四范式,将人工智能解决方案应用于银行反欺诈,2020年-2022年金融业务贡献收入占总收入的比重分别为31%、28.6%、16.9%,在2020、2021年金融业务都是第四范式的营收支柱。而量化派、百望云、邦盛科技、开科唯识都涉及人工智能技术应用落地。

“我认为这一波不是金融科技的IPO热潮,应该是AI热潮。”冰鉴科技高级研究员王诗强向记者表示。

公开信息显示,2023年上半年向港交所递交IPO招股书的公司中,涉及人工智能、数字化、智能化的公司近40家。

王诗强分析认为,AI企业此时倾向于上市融资是多重因素综合结果,其一是,上市可以为企业获得更多的运营资金,支持企业研发投入;其二,趁着ChatGPT等大模型热点,投资人对AI的认识与以往略有不同,此时AI企业上市更容易获得二级市场投资人青睐;其三,一些企业早期投资人持有企业股权时间较长,甚至签订对赌协议,需要通过上市退出。

新政落地,传统金融科技商业模式生变

在谈及2023年的金融科技行业时,“6月30日”也成为企业业务变化的一大节点。

6月30日,是商业银行互联网贷款业务过渡期的最后一天,也是《征信业务管理办法》过渡期的最后一天,征信“断直连”正式落地。

一方面,助贷平台与商业银行联合贷款出资比例受到限制,高额流量费用与手续费不再;另一方面,征信“断直连”使得金融科技平台为机构提供数据服务的模式生变,进而影响其利润。

“‘断直连’对金融科技平台会形成短期阵痛。”某金融科技公司创始人告诉记者,今年6月30日是过渡期的最后一天,银行与科技平台都付出很多工作,从长期来看实现平稳过渡,但对金融科技公司的商业模式依然存在一定影响。首先是在合规要求下,部分数据产品不得传输给银行,存在合规风险的科技公司失去一定产品竞争力。其次是在接入两家征信机构后,银行调用相关数据需经由征信机构使用,对征信机构的底层基础设施与服务能力都提出更高的要求,相较过去点对点的维护与服务,金融科技公司的服务效率有所下降。最后是模型迭代流程的变化,会使得模型更新效率有所降低。但整体而言,在多个方案配合下,“断直连”对金融机构风控业务的开展效果并没有产生显著影响。

对于金融科技公司而言,除了服务模式的变化,真正的挑战可能在于交付账期变化与中间成本增加引发的资金流受限。

21世纪经济报道记者在与多家金融科技公司相关业务专家交流时了解到,“断直连”后有机构的相关技术服务费用账期由月结变为三到六个月,同时,通过征信机构调用数据会使银行承担一笔中间成本,而这个成本会体现在数据公司调降的报价中。

“账期变化会影响到公司的收入确认。”相关人士向记者坦言,目前数据服务商正在寻求收费模式的变更,或降低对金融行业技术服务业务的比重,或转向科技服务。

“事实上两家征信机构也在开发自己的多头黑名单产品,未来科技公司可能更多地专注在系统与咨询服务方面。”某华南金融科技公司相关业务专家向记者表示。

港股的流动性隐忧

利润下降、科技转型,都需要高额研发投入。对于需要资金的金融科技公司而言,如今上市是个好选择吗?

“现在港股流动性不行,我也担心上市以后我们这样的小公司估值太低。”前述金融科技公司创始人告诉记者。

2022年以来,多家金融科技中概股在香港启动二次上市。金融壹账通(HK:06638)在去年7月以介绍方式回港上市,成为第一家在港股、美股双重上市的金融科技中概股。2022年11月,彼时还叫“360数科”的奇富科技(HK:03660)登陆港交所,与金融壹账通不同的是,奇富科技在港交所二次上市时发行新股募集资金1.697亿港元。今年4月,陆金所控股(HK:06623)以介绍方式在港交所二次上市。

在三家中概股回港上市时,均表示双重上市有助于扩大公司投资者基础,并增加股份的流动性。2022年初,金融壹账通CEO沈崇锋对媒体表示,回港股上市的原因有三点:第一,从大环境看,2021年开始,中概股在美国就受到了一些影响。由于金融壹账通本身服务金融机构,因此回归港股是出于规避风险的考虑;第二,目前金融壹账通股价被低估,如果回归香港市场,能够为投资者提供更多投资渠道;第三,这也证明我们对未来经营更加有信心。

但就回港上市后的股价来看,金融壹账通与陆控的股价都持续走低。截至2023年7月14日港股收盘时,金融壹账通报收1.06港元/股,较回港上市之初的1.45港元/股缩水约26.90%;陆控报收25.7港元/股,较回港上市之初的34.75港元/股缩水约26.04%;奇富科技报收81港元/股,较回港上市的开盘价65.53港元/股增加23.61%。

“现在市场环境不好,港股流动性一般,金融科技公司在港股很难获得较高估值。”某券商计算机团队分析师向记者坦言。

另一家券商非银团队分析师则提到:“奇富科技这波上涨在一定程度上也是蹭到了AI和大模型的热点。”今年5月12日,奇富科技发布国内首个自研金融行业通用大模型“奇富GPT”,不过由于其在5月8日公开的一季报公开的营收与净利润数据同比下滑幅度均超15%,导致其股价一度跌到50.65港元/股新低,6月后才一路飙涨至今。

对于今年港股流动性问题,已有多家券商发布研报指出,上半年受海外因素扰动港股市场承压,下半年有望企稳回升。中泰国际策略分析师颜招骏表示,尽管港股在中国经济增速换挡、更高的美元利率及国际关系紧张的背景下难以获得较高估值,但港股可实现由盈利驱动的行情,恒生指数下半年行情为先低后高。

而据记者了解,目前科创板上市的“红绿灯”规则还没有发生变化,曾经的金融科技公司只有摒弃“类金融”业务与不合规业务,强调“硬科技”属性,才有登陆科创板的机会。