数据来源:Wind 图虫创意/供图 谭楚丹/制表 周靖宇/制图

数据来源:Wind 图虫创意/供图 谭楚丹/制表 周靖宇/制图

证券时报记者 谭楚丹

保荐机构“只保不荐”的时代将成过去。

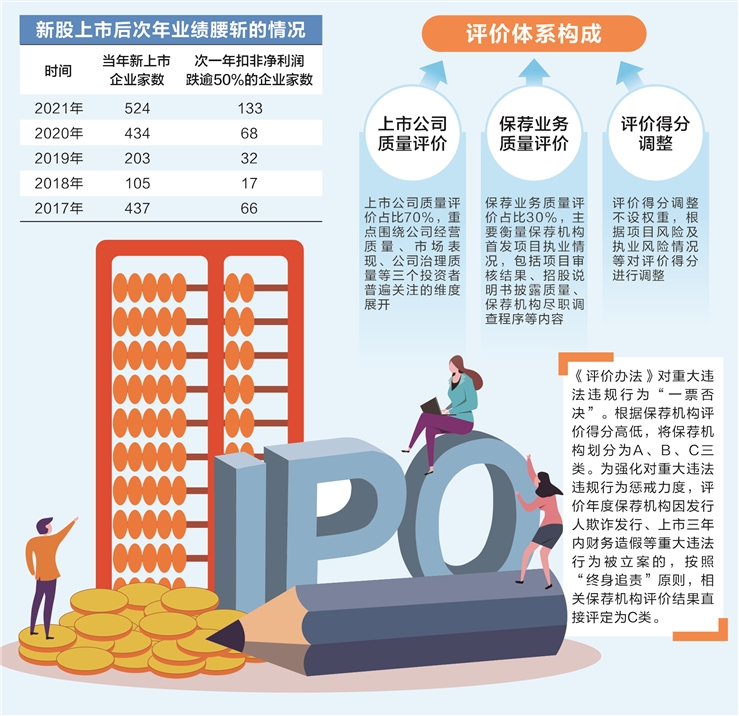

如何检验保荐机构推荐IPO项目好坏,一直是投资者关心的话题。近日,沪深交易所出台《以上市公司质量为导向的保荐机构执业质量评价实施办法(试行)》(下称“《评价办法》”),围绕IPO企业上市后的经营质量、市场表现、公司治理质量等三个投资者普遍关注的维度展开,由此对投行的执业质量进行评价。该《评价办法》旨在加快保荐机构从注重“可批性”,向注重“可投性”转变。

根据证券时报记者统计,企业IPO上市后业绩变脸的情况并不少见。2021年新上市企业中就有25%的公司扣非净利润在2022年下滑逾50%,从保荐机构分布来看,头部券商占比最大。而在风险类公司中,有14家企业自2017年上市后,于五年内沦为ST公司或被退市,这当中仍然以头部券商项目为主。

企业上市后基本面转差受多方面因素影响,这也对投行在前期挖掘IPO项目时提出更高要求,一方面要站在投资者角度判断企业价值,另一方面投行“冲规模”的业务思路或要面临调整。

次新股业绩腰斩

头部券商踩雷相对多

根据7月21日沪深交易所发布的《评价办法》),保荐机构执业质量的评价体系由三部分构成,分别为上市公司质量评价(70%权重)、保荐业务质量评价(30%权重)、评价得分调整(不设权重)。

为长期观察保荐机构推荐项目的后续表现,交易所规定以公司上市后五个会计年度表现作为赋值基础。《评价办法》称,上市公司质量的评价范围为保荐机构T-5年当年保荐上市的公司,前三年质量得分占80%,后两年质量得分占20%。

交易所倒查五年公司的基本面变化和市场表现,其中备受投资者关心的“上市后业绩变脸”现象也将被纳入对投行的考核。

据悉,“上市公司质量”类别中,监管分别考察盈利能力、成长能力、创新能力等,涉及的指标具体有扣非归母净利润规模、经营活动净现金流占营业收入比重、销售净利率、净资产收益率、营业收入增速、扣非归母净利润增速、研发支出占比、研发人员数量等。

根据证券时报记者对2019年至2021年新上市企业的次年业绩表现进行统计,发现头部券商因IPO业务体量大,出现业绩大降的项目数量相对较多。

2021年,在沪、深、北三地交易所新上市的企业合计有524家,其中133家2022年扣除非经常性损益后净利润下滑逾50%,占比约为25%。从保荐机构的分布来看,中信证券的项目数量最多,有17家。

2020年,有68家新上市的企业次年扣非净利润“腰斩”以上,占比16%,“三中”投行合计涉及项目有24家。

2019年,有32家新上市的企业次年扣非净利润下滑50%以上,占比同样为16%,涉及广发证券保荐的项目居多。

如果放在更长时间看,少数项目基本面持续下行。证券时报记者以2017年上市的437家企业作为样本观察,有47家在上市后连续三年(2018年至2020年)扣非净利润下滑,占比11%,其中有12家每年业绩下滑速度超过30%。另有5家主板企业自2017年上市后连续5年(2018年~2022年)业绩下滑,这些企业最终在2022年扣非净利润出现亏损。上述企业中,既有头部券商的项目,也有在业内投行规模中屡屡排名靠前的中小型投行保荐的项目。

此外,在风险类方面,个别企业上市五年内沦为ST股或者面临退市。据证券时报记者统计,2017年至今新上市的企业中,有11家企业已“戴帽”,另有1家企业——拉夏贝尔已经退市,而泽达易盛和紫晶存储2家企业则被强制退市。在这14家风险类公司中,头部券商的项目仍然最多,其中中信证券保荐的有5家,中信建投证券有3家。

资深投行人士王骥跃在接受媒体采访时称,此次评价办法的实施,对一些激进的头部券商可能会有很大的影响,因为质量有问题的项目做得多,上市企业质量暴露问题的概率也会增大。

逾三成企业上市

五年后市值低于30亿

业绩表现只是沪深交易所出台的评价体系中的一小部分。此次评价体系另一大看点在于,IPO企业上市后的二级市场表现被纳入“上市公司质量评价”门类,涉及指标有市净率、总市值、投资者年化回报率、现金分红比例。

这也意味着,投资者频频抱怨的“股价上市即巅峰”现象,被交易所纳入对投行的考核。

根据证券时报记者以前述2017年上市的437家企业作为样本观察,截至2022年12月31日,有多达150家企业在上市五年后市值不到30亿元,占比达到34%。其中,广发证券保荐的项目有13家,国金证券、中信证券保荐的分别有12家、9家。

从中短期来看,若以2021年上市的524家企业作为样本观察,有30家企业一年后总市值(截至2022年12月31日)低于10亿元,192家企业总市值在10亿至30亿元区间,上述企业合计占比42%。从保荐机构分布来看,中信证券有15家,民生证券、长江承销各有14家,安信证券、海通证券各有13家,国金证券、中信建投各有10家。

深圳一名券商投行人士表示,随着全面注册制的深入推进,A股市场流动性分化将会加剧,“二八效应”愈发明显,部分企业沦为小市值公司在所难免,以此考核保荐机构,投行压力并不小。

华北某券商的一名人士认为,未来投行在推荐项目时也要从投资者的角度判断企业有没有价值,否则投资者直接用脚投票。

新规拷问:

投行做大还是做精?

根据保荐机构评价得分高低,沪深交易所未来将对保荐机构划分为A、B、C三类,以此决定对保荐机构在审首发项目采取提高或降低非问题导向现场督导比例的分类监管措施。

如果连续三次评为A类,沪深交易所原则上不开展非问题导向类现场督导;如果连续三次评为C类,原则上全部开展现场督导或按规定开展问题导向现场检查。

据悉,为强化对重大违法违规行为惩戒的力度,评价年度保荐机构因发行人欺诈发行、上市三年内财务造假等重大违法行为被立案的,按照“终身追责”原则,相关保荐机构评价结果直接评定为C类。此外,经有关部门认定,保荐机构及其工作人员存在发行上市领域行贿行为的,相关评价结果也直接评定为C类。

“这对投行挖掘项目提出更高要求,不仅是发行人财务情况要好,同时行业景气度也不能差,起码基本面整体要经受住五年考验。”深圳一名保代称。

华东一家中型券商投行人士表示,这可能会影响投行的业务开展思路。他谈到,如果做多错多,不排除有的投行在打法上相对放缓节奏,“冲业务规模有风险,未来要谨慎报项目”。

另有券商投行称,这对于业务规模小但做精品的券商投行是利好,有利于公司在特色产业中充分发挥特长,建立自身声誉优势和执业优势。

华中地区一家券商的投行人士则认为,伴随近年来国内外宏观经济的变化,市场上优质IPO企业已经不多了。“对中小投行来说,竞争本就激烈,很难抢到好项目,而资质一般的项目,审核风险相对较大,上市后表现不一定特别理想。所以对我们来说,挑战更大了,只能更早期介入去挖掘项目、陪伴企业发展。”

责任编辑: 杨国强