全球瞩目的“首降”如约而至,但美联储选择了更大的降息幅度。

美东时间9月18日,美联储宣布降息50个基点,将联邦基金利率目标区间从5.25%至5.5%降至4.75%至5%。上一次美联储降息还要追溯到2020年3月新冠疫情暴发初期,两次降息已经相隔四年多。

会议前市场对降息预期进行了激烈博弈,美联储内部也罕见出现分歧,美联储理事米歇尔·鲍曼投出了唯一的反对票,她希望降息幅度是25个基点,这是2005年以来第一位投票反对美联储利率决议的理事。最终降息50基点占了上风。

在利率决议后,交易员加大了对美联储未来降息步伐的押注,市场预计今年余下两次会议合计降息幅度约为70个基点,而美联储点阵图显示,占微弱多数的官员倾向于至少再进行50基点的降息。

市场也随之大幅震荡,美股走出了过山车行情,道指和标普500指数盘中均创新高,但随后回落,最终三大指数集体小幅收跌。美元、美债收益率先跌后涨,黄金在升逾2600美元/盎司、创下纪录新高后回落。

除了危机期间的紧急降息外,美联储一次降息50个基点并不多见,美联储货币政策为何“大转向”?首次降息为何选择了50个基点?

美联储缘何“大转向”?

昔日通胀误判的教训还历历在目,加息曾姗姗来迟,降息不能再度迟缓,此次美联储大力降息50个基点可谓是情理之中。

美联储利率走势,来源:美联储,21世纪经济报道

通胀风险趋弱,劳动力市场下行风险增加,美联储选择货币政策“大转向”来提振劳动力市场,不想让软着陆泡汤是关键原因。美联储主席鲍威尔表示,通胀水平已更接近目标,通胀的上行风险已减弱,而劳动力市场的下行风险则有所上升。

正如鲍威尔所言,如果决策者在7月末开会时知道7月就业报告疲软,他们当时就可能会降息。他将50个基点的降息描述为在利率正常化过程中美联储的决心“不落后”的信号,这是强有力的一步。

这次更激进的降息表明,美联储对通胀的下行趋势感到放心,现在正将重点转向实现软着陆。鲍威尔透露,衡量物价上涨速度的一项关键指标将显示8月份通胀将降至2.2%。

整体而言,美联储希望实现双重使命。鲍威尔强调,美联储正在努力:“在恢复价格稳定的同时,又不会出现失业率痛苦上升的情况,这种情况有时会伴随着通货紧缩而出现。”投资者应将美联储降息50个基点视为其“坚定承诺”实现目标的信号。

需要注意的是,此次降息后货币政策仍偏紧。美联储此次降息更多地是为了让货币政策脱离高度限制性水平。虽然美联储降息50个基点,但预计至少到2025年的一段时间内,利率仍将处于限制性区域。

美联储仍然认为通胀要到2026年才能回到2%的目标水平。2024年核心PCE通胀率中值从2.8%降至2.6%,2025年核心PCE通胀率中值从2.3%降至2.2%,2026年核心PCE通胀率中值维持在2.0%。

尽管经济增速放缓,但美联储仍描绘了一幅“软着陆”画卷。2024年美国GDP增长预期从2.1%下调至2%,未来三年的增长速度都将保持在这一水平,长期增速保持在1.8%不变;今年的失业率预期从4%上调至4.4%,未来三年分别为4.4%、4.3%和4.2%。

对于经济前景,鲍威尔明确表示,美国经济目前没有衰退的迹象,也不认为经济衰退即将到来。美联储现在越来越相信,在调整政策利率的同时,就业市场的强劲势头可以保持下去。经济活动继续以“稳健的速度”扩张,预计今年下半年的增长速度将与上半年相似。美国经济状况良好,降息50个基点旨在保持这种状况。

大力降息难成常态?

从官方的非正式预测来看,50个基点的降息或许不会成为常态。

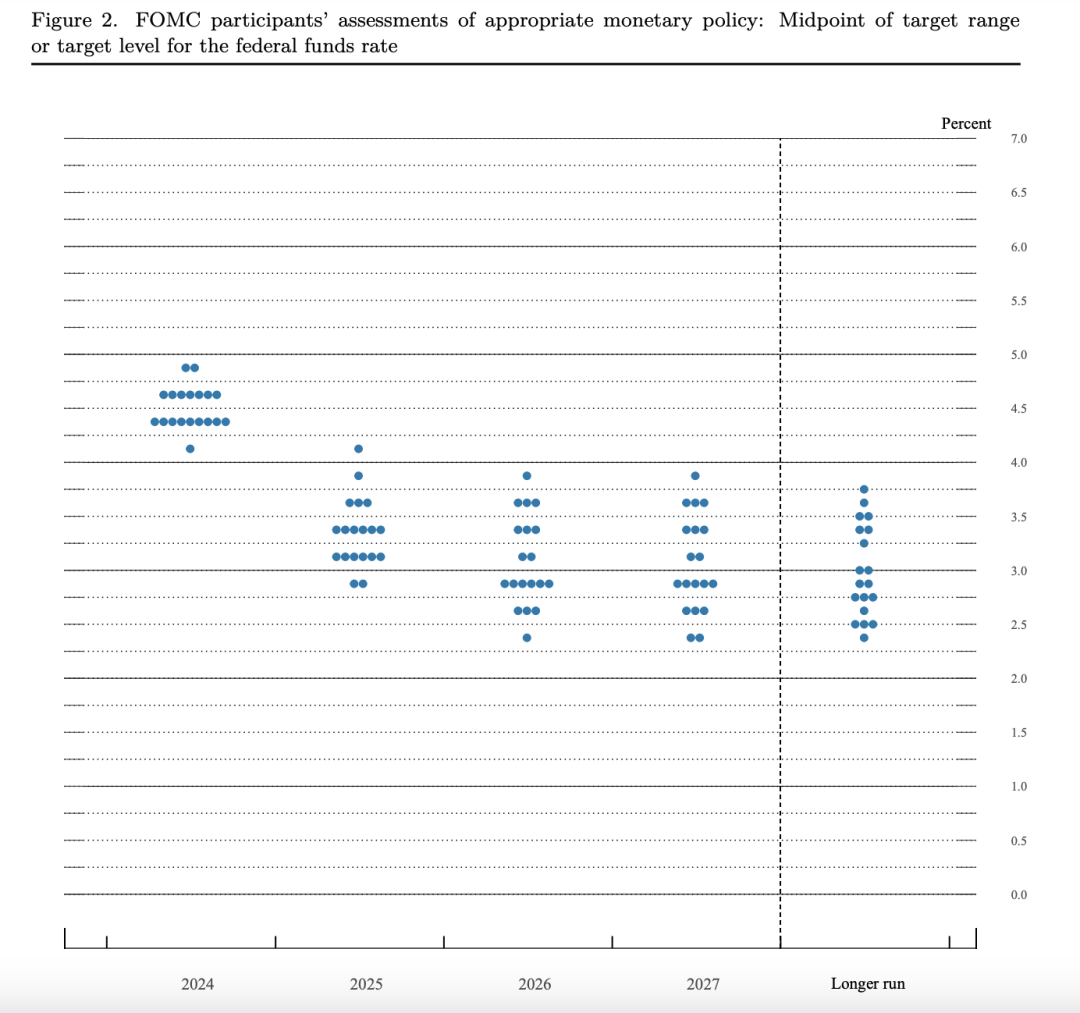

利率点阵图,来源:美联储

备受关注的利率点阵图显示,19位政策制定者对2024年末美联储利率预期的中位数落在4.25%至4.5%之间。这意味着,他们整体认为到年底还会在当前的基础上再累计降息50个基点,每次25个基点。

不过,美联储内部并非铁板一块。在19位官员中,有2位官员认为2024年剩余会议不应再继续降息,有7位官员认为2024年应再降息25个基点,有9位官员认为2024年应再降息50个基点,有7位官员认为2024年应再降息75个基点。

更新后的点阵图显示未来的降息路径仍是渐进的,美联储一开始降息50个基点是先发制人式行动,争取稳定住劳动力市场。

当被问及美联储下一次的行动时,鲍威尔表示,在风险平衡的考虑下,这次美联储选择将利率下调50个基点,但未来并没有设定任何固定的利率路径,将逐次召开会议来做出决策。“所有人都不应当认为降息50个基点是新的趋势,不应该仅仅基于这一次的降息就得出这样的结论。换句话说,不要押注接下来降息50个基点。”

宏利投资管理高级投资组合经理Nathan Thooft表示,点阵图并未暗示会再度以50个基点为幅度行动,这进一步验证50个基点只是一个开始,而不是一种趋势,这可能也表明美联储后悔上次会议上没有降息25个基点来开启宽松周期。

未来就业数据至关重要。鲍威尔表示,劳动力市场状况良好,希望能够保持这一状态,但如果劳动力市场意外放缓,那么美联储会加快降息步伐。

对于备受关注的中性利率,鲍威尔称他也不知道具体水平在哪里,但应该要比疫情前高得多。美联储点阵图显示,2025年末利率将落在3.25%至3.5%之间,这意味着明年将累计降息100个基点。2026年将降息50个基点,长期利率维持在2.75%至3%之间。

“廉价资金的时代不会回归”

受降息消息影响,道指与标普500指数上涨一度创下盘中新高,美国国债收益率和彭博美元指数下跌, 金价一度创下历史新高。现货黄金价格上涨至每盎司2592.39美元,美国黄金期货收于2598.60美元。

交易员加大了对未来降息步伐的押注,短期美债收益率随之下跌。因美联储最新预测显示,多数官员支持在今年剩余的两次会议中再降息至少50个基点,两年期美债收益率一度下降多达7个基点至3.53%。

市场目前预计,到2024年底将有约123个基点的降息幅度,高于公告前的112个基点。但在随后的新闻发布会上,美联储主席鲍威尔表示美联储并不急于进一步放宽政策,同时,他不认为廉价资金的时代会回归。他指出,过去数万亿美元的主权债券和长期债券以负利率交易的情况可能不会再出现。

此外,美联储还将2024年失业率预测上调至4.4%,并将通胀预期下调至2.3%。尽管通胀已经明显回落,但劳动力市场的疲软迹象让未来的政策走向更加不确定。部分美联官员担心劳动力市场的疲软可能会带来更多负面影响,而另一些官员则担忧过快降息可能导致需求回升,令通胀居高不下。

未来几天市场情绪或再生变

斯巴达资本证券的首席市场经济学家彼得·卡迪罗表示,他原本预期美联储会逐步降息25个基点,但美联储的行动比他预想的要“慷慨”得多,尤其是他们已经暗示年底前可能再降息50个基点。

卡迪罗认为,美联储此举明显偏向鸽派,主要是担心劳动力市场过于疲软。尽管消息放出后,美股市场最初反应积极,但卡迪罗指出,未来几天市场情绪可能会改变,投资者可能开始担忧经济前景。

根据Fundstrat研究主管Tom Lee的分析,通胀数据利好,加上劳动力市场需要支持,这些因素将为市场注入信心。尽管经济衰退的前景依然不确定,Lee对2025年的市场前景保持乐观,认为11月后美股波动性将减弱,市场将有望迎来强劲表现。

此外,投行Wedbush指出,随着美联储宣布降息,部分科技股,特别是英伟达等人工智能领域的热门公司,可能会受益。Wedbush分析师Daniel Ives表示,尽管近期科技股自7月以来表现疲软,但总体来看,科技行业的业绩依然稳健,AI的快速发展正逐渐从硬件向软件和实际应用扩展。

Daniel Ives分析认为,未来几年,科技行业将迎来大约1万亿美元的AI资本支出,推动包括半导体、软件、基础设施等在内的广泛领域实现突破。随着越来越多企业展示AI应用的盈利潜力,科技股将继续获得支撑。Daniel Ives认为随着AI支出逐步落实,科技股的增长前景变得更加明朗,整体市场环境也为科技行业的进一步发展提供了良好基础,这意味着科技股有望在今年年底和2025年继续走高。