国内光伏产业的“高景气”态势延续,当时间步入2023年,光伏行业的再融资市场也迎来爆发。

Wind数据显示,今年年初起至7月17日,82家光伏概念股中,已有33家光伏行业发布了再融资相关公告,涉及募集资金总额超过1300亿元。

其中,拟通过定向增发融资企业有18家,通过可转债融资有13家,另有2家企业通过一般公司债券进行融资,1家通过GDR发行进行再融资。

对比去年同期,行业仅有5家企业发布再融资计划,总融资金额仅有160亿元。5家企业中,有两家通过“定增”方式股权融资,GDR和可转债发行数量均为0家。再往前2021年,披露再融资方案的企业不到10家,总融资额仅接近200亿,GDR和可转债发行数量同样为0。

由此可见,光伏行业无论是从发布再融资的企业的数量、募资总额,抑或是再融资渠道、方式上,都较之以往有了大幅提升和拓展。

为何在2023年,光伏行业再融资迎来爆发?综合行业专家们意见来看,“下游装机需求刺激下的行业产能扩张”加上“部分技术环节的迭代更替需求”,是今年光伏行业再融资市场爆发的主因。

中国有色金属工业协会硅业分会专家委员会副主任吕锦标表示,“去年由于上游硅料价格的原因,下游市场被抑制,今年硅料价格降下来后,刺激了下游装机市场,各环节包括配套的辅材在内的用量都在增加,所以再融资市场也跟着增长。”

21世纪经济报道记者注意到,“产能扩张”成为再融资的主要投向。这些扩张的产能不仅包括现有环节产能,也包含企业为实现“一体化”向其他环节延伸的产能。其中,N型电池片成为企业投资的重点领域。

三巨头融资占据“半壁江山”

梳理33家企业的再融资信息可以发现,A股光伏行业企业通常采取的再融资方式共有四种:定向增发融资、可转债融资、一般公司债融资(包含中期债和超短融)以及发行GDR融资。

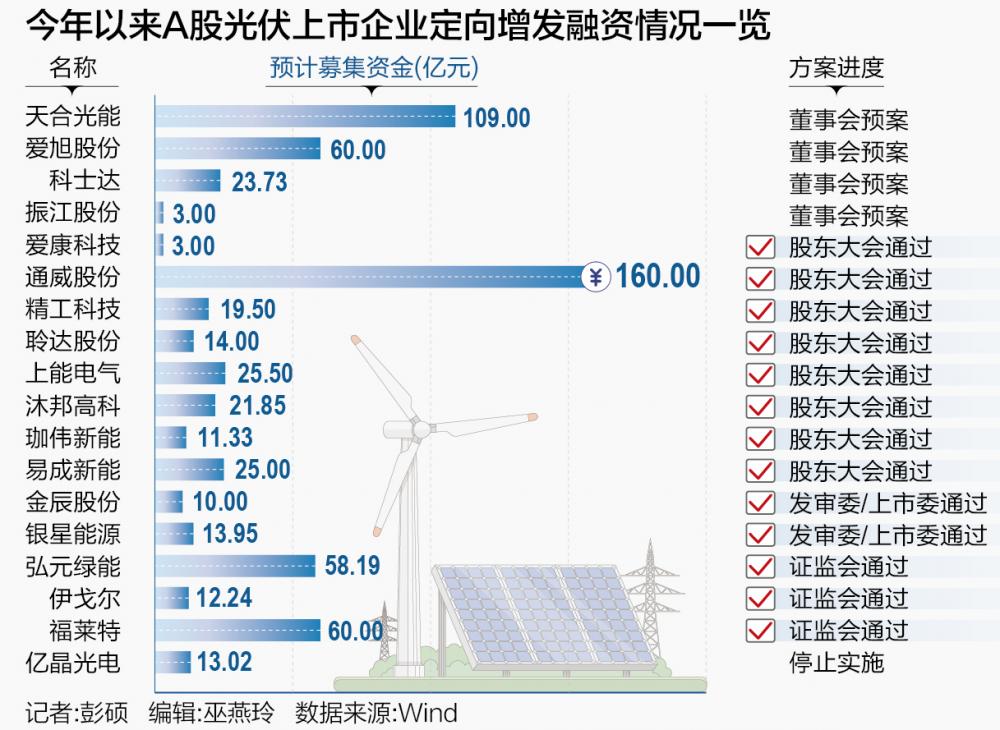

33家企业(包含一企业重复定增和一般公司债)中,定向增发和发行可转债融资是最常用的两种再融资工具。今年以来,有18家企业选择了定向增发的方式募资,募集资金总额为643亿元。另有13家企业拟通过发布可转债募资,融资总额357亿元。

其余4家企业中,发行一般公司债的企业有2家,总融资额170亿元,有1家企业正在推进海外发行,总融资额近200亿元。

这33家企业几乎囊括光伏主辅材的各个环节以及行业。主材环节中,包含硅料巨头通威股份、硅片巨头TCL中环,电池片巨头通威股份、爱旭股份,以及组件巨头天合光能和隆基股份等,辅材环节中包含银浆、光伏玻璃、石英坩埚等,以及下游分布式电站企业。值得一提的是,下一代光伏组件技术——钙钛矿组件研发厂商也在名单中。

从具体再融资金额来看,一体化巨头企业由于其庞大体量,其再融资金额排名行业前列。

市场公认的五大头部一体化巨头中已有三家今年披露了再融资计划,分别是通威股份、隆基绿能、天合光能。三者合计再融资金额高达619亿元,占融资总额的45.2%。

通威股份今年再融资金规模名列行业第一。其通过定增拟募资160亿元,通过一般公司债融资方式(包含发行超短期融资债券50亿元,信用债100亿元),拟募资310亿元,成为今年再融资金额最多的企业。其中,160亿融资主要用于加码硅料产能,一般公司债融资用途未知。

隆基绿能紧随其后,其通过GDR拟募资199.96亿元。天合光能则拟通过定增募资109亿元。

不过,截至目前,大部分光伏企业的再融资计划多数停留在董事会决议和股东大会阶段。双良节能的可转债发行、弘元绿能和福莱特的定向增发、隆基绿能的GDR发行计划均已通过证监会批准,进展相对较快。

电池片最“吸金”

从这33家企业的再融资的资金用途看,其主要围绕产能扩张、补充流动资金、偿还债务、研发中心、发电厂这5大主题进行。

具体来看,有23家募资项目涉及光伏行业的产能扩张,20家涉及补充流动资金的企业,有3家涉及偿还贷款企业、5家涉及研发中心建设、另有3家涉及风电场建设项目。

由此可以看出,2023年,产能扩张是今年行业再融资的最核心主题。

更细分地看,产能扩张领域则涉及全部的主材环节:组件、电池片、硅片和上游硅料。此外,一些辅材环节企业也在扩张各自环节产能,这部分企业包含了支架企业、光伏玻璃企业、石英砂企业、银浆企业。

这其中,涉及电池片环节的再融资项目数量在所有环节中最多。

33家企业中,涉及电池片环节扩产的企业有8家,分别是天合光能、爱康科技、爱旭股份、聆达股份、博威合金、TCL中环、横店东磁和隆基绿能。上述8家企业拟通过再融资扩产的电池片总产能高达88.77GW。这些产能多数已经明确为N型的TOPCon和HJT(异质结)产能。

除此之外,也有环节企业通过再融资向上下游环节延伸,以期提高各自的一体化率。

除了上述隆基绿能、天合光能、通威股份等一体化巨头外,再融资向上下游环节延伸的企业还包括TCL中环、横店东磁。

其中,TCL中环拟通过可转债发行募资138亿元,用于年产35GW高纯太阳能超薄单晶硅片智慧工厂项目、25GW N型TOPCon高效太阳能电池工业4.0智慧工厂项目;横店东磁通过可转债融资32亿元,用于年产12GW新型高效电池片智能制造“未来工厂”项目、年产10GW光伏组件一期5GW生产线项目、补充流动资金等。

“产能过剩”争议

为何光伏行业的再融资市场在今年迎来爆发?

综合专家们的观点来看,其原因主要包含两点:一是下游装机需求刺激下,企业主观上有扩产冲动;二是部分环节面临技术迭代,企业不得不投资新的生产线,刺激了再融资需求。

吕锦标向记者表示,今年以来,硅料价格持续走低,在经过层层传导后到达组件端后,组件端的市场价格也迎来大幅下滑,最终刺激了下游装机需求,企业进而顺势开始再融资扩张。

“过去两年组件价格高,一些电站企业出于回报率考虑不愿意做的电站项目,现在终于可以开展了。传导到上游后,这刺激的不单是主材环节,也包括配套辅材环节企业也有了扩张动机。”吕锦标称。

公开资料显示,2022年,国内集中式光伏电站的组件招标均价在1.92元/W(未加权)。2023年光伏主材全面降价,最近两次集中采购的中标均价已低至1.3元/W,降了0.62元/W,降幅达32%。另外,上述23家企业再融资用于产能扩张的事实,也部分证实了吕锦标的观点。

中国新能源电力投融资联盟秘书长彭澎则认为,2023年正好赶上了光伏技术到了一个新的迭代时间点,必须得上新的产线才能避免落后,所以掀起了新的一轮融资热潮。“光伏电池片正经历P型PERC电池向N型TOPcon和HJT(异质结)等技术路线的迭代升级。该环节也是行业扩产最多的环节。”

光伏行业的“难得”机遇刺激了全产业再融资扩张浪潮,部分环节的迭代升级也让行业有了再融资涉足或者扩张的冲动。

这些扩张动作,也引发了行业“产能过剩”的焦虑。

今年以来,包括隆基绿能总裁李振国在内,多位行业大佬公开发言,警惕行业过剩风险。

去年下半年以来,部分概念股也因此跌跌不休。

对此,吕锦标表示,光伏行业长期伴随着产能过剩的担忧,对于这一问题要分开来看,一些已经落后的产能的确面临较大的危机,可能正在进行价格战,产品卖不出去。但对于先进产能来说,目前市场还是供不应求。

吕锦标以电池片举例,“去年的N型电池片的实际上出货量占比只有10%,今年预测会达到30%-40%。这意味着,这段时间内,N型电池片的融资扩产还有一定机遇。”

彭澎同样认为,先进产能不用去担心过剩。其表示,光伏行业历史上经历过多轮“短缺”和“过剩”之间来回切换,行业也在“过剩”中不断迎来螺旋式上升。

针对电池片环节的产能迅速扩张,近日,光伏另一家电池上市企业高管于东(化名)表示,TOPcon的设备回本周期为1年-1.5年,在异质结的相对成本优势还没有体现出现的局面下,随着TOPcon的设备成本不断降低,该路线可能还有一年半到两年的赚钱效应。